张瑜:看股做债→股债反转——居民存款搬家“三支箭”的研究脉络

- 情感

- 2025-07-27 23:38:03

- 4

来源:一瑜中的

核心观点

中国居民存款的“存”与“花”是最近几年的宏观核心矛盾——其决定了经济循环、货币政策、股债关系,我们称之为“三支箭”。对于“三支箭”核心指标关系的梳理,只要居民从“超额存”到“正常存”到“花”的趋势不逆转,我们基本可以判断——当下循环最差时正在过去、货币最宽松时正在过去、债相对股性价比最优的时候正在过去。或许过了一段时间回头望,今年就是大类资产的转折形成年,“转折”往往是在一段时间中逐渐形成共识的。

我们认为未来一段时间,大概率只有看股做债,没有股债双牛。三支箭的背后,对应我们以下核心递进的思考逻辑:

1、居民存款正在经历从“超额存”到“正常存”再到“花”的变化。居民只要结束“超额存钱”,无论钱去消费、金融投资等对经济都是循环的改善。虽然经济循环、物价等向上弹性仍需期待,但最差的时候已经过去。

2.居民存款的“花”和腾挪存在脉冲性,可能初期不平稳,大概率带来非银存款异动。

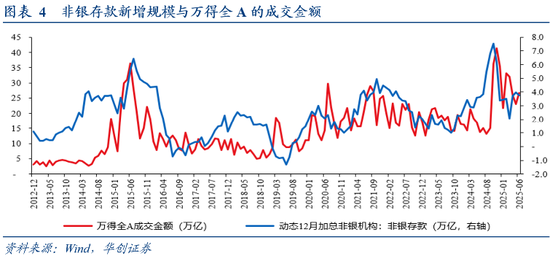

3.非银存款作为“欠配”资金,其异动就有推升资产价格快速抬升的可能。

4.站在政策当局视角,资产价格上涨越快,金融监管部门在预防资金空转和促进脱虚向实的政策要求之下,有一定对冲的政策本能。居民存款“花”的越顺畅,货币政策越易紧难松。

5、2024年理财子、保险等大类资产机构的收益靠债牛支撑。2025年,当债券收益率进一步大幅下行空间有限的背景下,理财子和保险等机构为了应对负债端的KPI,存在配置上股债切换的动能。

6、我们提示当下股票相比债券的性价比、配置吸引力等核心指标都已显著回升。过去两年,多债空股的交易策略或正在逐步反转,需要开始重视权益相比债券的配置价值。

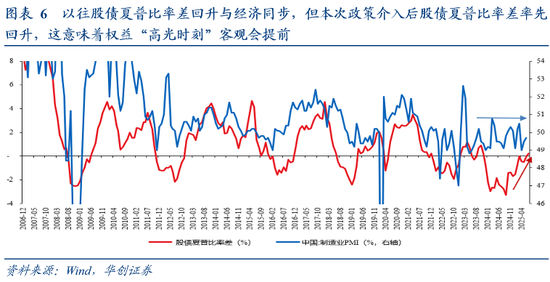

7.我们提示,本轮股债性价比的反转会比以往经济周期启动的略早(宏观物价与利润弹性尚未明确之前,就已出现了股债夏普比率差值的回升)。核心的原因在于,本轮中国资本市场的稳市政策介入明确,提前降低了股票波动率,也就等于提前抬升了股票的风险调整后收益。此关键因素,投资者需客观重视。

风险提示:货币政策超预期,财政政策超预期,海外关税扰动超预期。

报告目录

报告正文

宏观研究中,如何把握大类资产的变化是极其重要的。不同的宏观背景下大类资产的变化存在不同的主要矛盾。我们认为2025年大类资产的主要矛盾在于居民存款的流动,即居民存款的从“存”到“花”。

存款在不同部门含有不同的经济含义。企业是生产部门,存款在企业手里会推动生产投资行为的改善,因此旧口径的M1(M0+单位活期存款)是PPI同比和工业产成品库存同比的领先指标;非银机构是金融部门,存款非银金融机构手里意味着非银部门“欠配”的状态,所以非银机构新增存款规模与权益市场的成交金融趋势一致;政府是调节分配部门,存款在政府手里影响了政府的调节和再分配的能力;上述三个部门在经济循环中会将存款逐步转移至居民部门,而居民是盈余部门,存款越多的淤积在居民手里,意味着居民当期的收入不愿意形成跨期的支出,那么未来上述三个部门就会面临可支配资金稀缺的困境,这自然影响了后续经济运行效率。

2022年6月~2024年8月,居民新增的存款占新增M2的比重一路攀升,最高点甚至超过了次贷危机时期,这代表居民存款持续处于“存”的状态。2024年9月过后,居民新增存款占新增M2比重开始趋势性回落,这意味着居民存款迎来“花”的阶段。

上述居民存款从“存”到“花”的变化,自然会影响我们对于宏观逻辑的判断。因此,2024年12月,我们发布报告《坐在居民存款的“火山口”》,提示市场过去几年居民由于“资产荒”的影响,形成了大致40万亿的预防性存款,一旦居民风险偏好有所修复,这股力量的释放方向大概率将会主导宏观主要矛盾。2025年开始,我们依据居民存款“火山口”这一线索,逐步形成从经济,到货币政策,再到股债关系的一系列判断。在此我们整理了我们的思考历程,与各位投资者分享探讨。

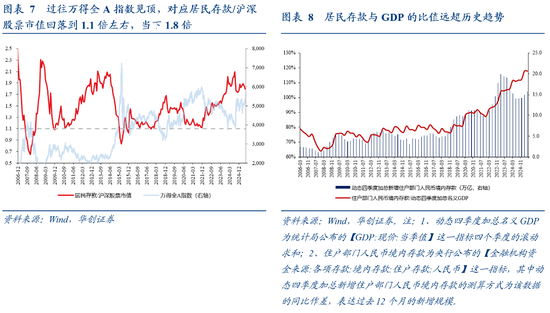

一、居民存款的“存”与“花”,经济循环的“弱”与“强”

首先,结合开篇的论述,居民存款的“存”与“花”是影响经济循环的最重要因素。疫情过后,居民存款持续增长,2016年~2019年,居民存款存量的复合增速约为10.5%,2022年~2024年,居民存款的复合增速约为13.9%。收入增速平稳的背景下居民存款增速大幅抬升,这自然意味着居民减少了其支出的规模。结合我们报告《坐在居民存款的“火山口”》的进一步研究发现,居民存款的增长并非因为其减少消费,而是在房价,股价,PPI价格的共同走弱的背景下减少了投资性支出。因此,我们将这部分存款定义为居民的防御性存款。

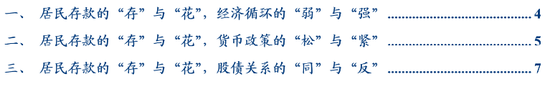

居民较高的防御性存款对经济运行造成拖累。2023年11月我们的报告《政府加杠杆,等于宽货币;私人加杠杆,才是扩信用》首次提出了【企业居民存款剪刀差】这一指标,我们认为企业给居民发放工资或分红,居民用该收入进行投资或消费。如果企业存款增速较居民走高,意味着居民部门投资消费意愿改善,资金流入企业,推动企业生产投资;但如果企业存款增速较居民回落,意味着居民部门减少投资消费支出,资金沉淀在居民的存款账户,企业资金流入减少,生产和投资行为自然遭受冲击。历史经验来看,这一指标领先PMI大致半年左右,领先上市企业利润大致一年左右,是我们研判经济运行的重要先行指标。站在上述视角下,过去两年经济循环偏弱正是由于居民积攒了过多的防御性存款,本来应该通过投资(买房,一级市场投资)流入企业的资金淤积在居民存款账户上,由此导致经济循环持续偏弱,货币流通速率持续偏低。

2025年的变化在于,居民积累防御性存款的态势似乎有所扭转。随着自上而下“稳定资产价格”预期的确立,我们看到了【企业居民存款剪刀差】自2024年9月以来持续向上修复,资产价格上涨推动居民存款花出,经济循环最悲观的时间段似乎已经过了。居民只要结束“超额存钱”,无论钱去消费、金融投资等对经济都是循环的改善。虽然经济循环、物价等向上弹性仍需期待,但最差的时候已经过去。

二、居民存款的“存”与“花”,货币政策的“松”与“紧”

其次,我们发现居民存款的“存”与“花”会影响货币政策态度。2025年1月,我们的报告《如何评估货币政策的“择机”》以及3月我们的报告《居民存款搬家与央行宽松的“跷跷板”》对这一逻辑进行了讨论。

在居民预防性存款积累期间,居民收入更多地转化为居民的预防性存款,更少地用于消费投资行为。如果居民不消费投资,企业的利润和融资规模势必减少,由此影响其投资采买行为,进而拖累经济增速。在此情境下,政策当局为了稳定经济增速,央行加大货币投放的必要性加强。货币政策取向适度宽松,通过降低政策利率刺激贷款的方式带动企业融资,进而支撑实体经济,稳定金融资产价格;

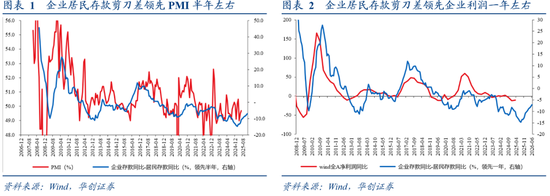

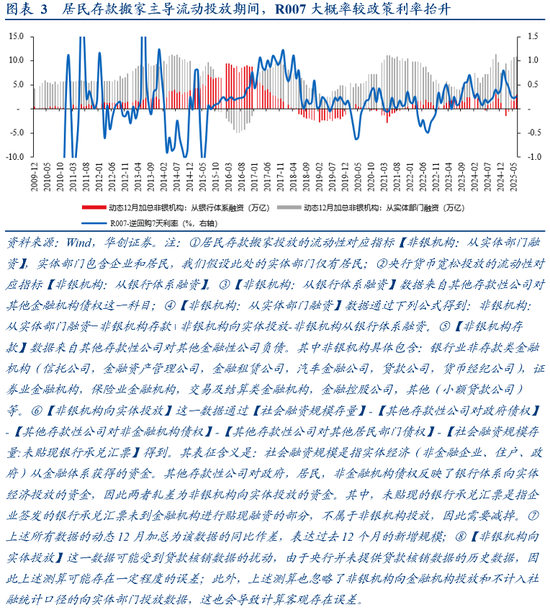

当居民预防性存款的释放期间,居民当期的收入更少地转化为存款,更多地用于消费投资行为。此时居民加大消费投资,企业的利润或融资规模有望增加,利润驱动下其投资采买行为的活跃度提升,经济增速向上,央行宽松的必要性客观降低。特别是如果居民存款搬家的资金过度流向非银机构,资金淤积在非银机构意味着资金空转较为严重,此时央行更会压制资金利率的回落,因为资金利率过低会带来杠杆,而杠杆过高容易推升资产价格泡沫,积累系统性风险。

2025年的变化在于,随着居民存款从“存”到“花”,企业和非银存款规模持续抬升,利润预期逐步改善,央行货币进一步宽松的必要性客观降低。一季度权益市场在Deepseek主线推动下趋势向上的过程中,我们观测到银行间利率持续向上,这似乎也对我们上述的逻辑形成了验证。而二季度银行间利率较为宽松的原因在于,本轮居民存款搬家主要靠政策推动,因此二季度关税扰动+权益市场缺乏主线的背景下,央行通过加大货币投放来稳定资本市场信心。我们理解,后续一旦权益市场形成新的交易主线,银行间利率或有再度趋势抬升的可能。整体来看,在居民存款开始搬家的背景下,对于央行而言,调整不同部门持有货币的结构(发展直接融资)或许比加大货币总量投放更重要。

三、居民存款的“存”与“花”,股债关系的“同”与“反”

第三,居民存款的“存”与“花”会影响我们对于“股债双牛”还是“看股做债”的判断。我们2025年6月的报告《看股做债,不是看债做股》重点对股债关系进行了讨论。

当居民存款的“花”作为流动性主要矛盾的时候,股债交易大的逻辑是看股做债带来的股债跷跷板——股票表达风险偏好➡风险偏好带动居民存款搬家➡居民存款搬家带动非银存款提升➡非银存款存在脉冲性➡央行对冲空转的警惕➡银行间资金易紧➡债券下跌;

当央行货币宽松为流动性主要矛盾的时候,股债交易大的逻辑是看债做股带来的股债双牛——央行大幅宽松➡银行间充裕带来非银存款提升➡无风险利率下行+非银存款提升➡股票估值与增量资金双击,债券随着资金利率宽松同步走牛。

2025年是由居民存款的“花”所主导的流动性宽松,结合我们居民存款的“花”与央行货币政策“跷跷板”的判断,我们认为看股做债是当下主逻辑,股债双牛或只是小阶段性的。股向上突破表达风险偏好,债券承压概率大;股向下突破表达风险偏好,债券上涨概率大;股市趋势未明呈现箱体低波震荡时,债券也箱体震荡为主,此时股债跟随央行的一些流动性高频操作,可能在较短周期维度(周度、旬度)形成股债双牛现象。

那么看股做债的背景下,股和债谁是更好的资产呢?结合我们2025年7月的报告《中国股票配置价值已打开》,我们认为2025年应该要重视股票相比债券的配置价值。

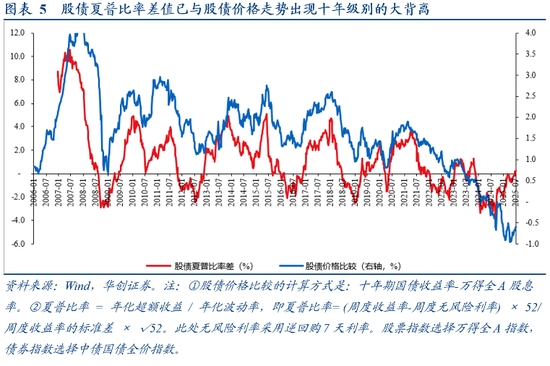

资产的好坏不止是观察资产绝对的回报,更要关注资产的波动和回撤,即资产的夏普比率。夏普比率是衡量承担每单位风险所获得的超额收益的指标。2022年~2024年,债券是比股票更有性价比的资产。背后原因在于,在“需求收缩、供给冲击、预期转弱三重压力”的悲观预期下,股票的回撤和波动明显更大,对应其夏普比率较债券明显回落。2025年的变化在于,股票较债券的性价比明显抬升。“稳股市”的政策基调之下,政策主动出手分摊了股票资产的风险,限制了股票市场风险的向下表达,大幅降低了股票的下行波动和回撤,由此推动了股票的夏普比率较债券快速抬升。

特别值得注意的是,2025年以来,股债夏普比率差值已与股债价格走势出现十年级别的大背离,这意味着股票相比债券的性价比、配置吸引力都已显著回升,但股债价格的反应偏滞后。叠加宏观条件(中美经贸博弈逐渐脱敏、全球需求稳定、中国宏观风险大幅缓释、十五五产业主线释放在即、反内卷边际助力供需均衡)而言,需要开始重视权益相比债券的配置价值。

有话要说...